Zmeny v evidencii DPH od 1.1.2016

- 30.12.2015

- Aktuálne správy, Blogy, Tipy a triky

Od 1.1.2016 nastali pomerne veľké zmeny v evidencii DPH – dňa 1.10.2015 bola schválená novela zákona o DPH č. 268/2015 Z. z., ktorým sa mení a dopĺňa zákon č. 222/2004 Z. z. o dani z pridanej hodnoty.

Od 1.1.2016 nastali pomerne veľké zmeny v evidencii DPH – dňa 1.10.2015 bola schválená novela zákona o DPH č. 268/2015 Z. z., ktorým sa mení a dopĺňa zákon č. 222/2004 Z. z. o dani z pridanej hodnoty.

Hlavné zmeny v evidencii DPH od 1.1.2016:

- Možnosť zaplatiť DPH štátu až po uhradení faktúry (firmy s ročným obratom do 100-tisíc EUR)

- Na vybrané potraviny platí znížená sadzba DPH 10%

- Nastali zmeny v lehotách na vystavenie faktúry k prijatej platbe

- Rozšíril sa systém platenia dane, v ktorom ju uhrádza až posledný subjekt v reťazci na sektor stavebníctva

- Evidencia nákupov v hotovosti musí byť podrobnejšia – ak ich daň vychádza za zdaňovacie obdobie vyššia ako 3 000 EUR, budú sa v kontrolnom výkaze v časti B.3. uvádzať za každého dodávateľa samostatne (táto zmena má účinnosť od 1.4.2016)

1. Možnosť uhrádzať DPH až po zaplatení faktúry

Kto môže od 1. januára 2016 využívať možnosť uhrádzať DPH až po zaplatení faktúry? Nový spôsob platenia DPH môže uplatniť platiteľ DPH (registrovaní podľa § 4), ktorý za predchádzajúcich 12 kalendárnych mesiacov nepresiahol obrat 100 000 EUR, a zároveň na neho nebol vyhlásený konkurz a ani nevstúpil do likvidácie.

Nový spôsob uhrádzania DPH predstavuje možnosť a nie povinnosť platiteľa DPH. Ak platiteľ DPH spĺňa podmienku obratu, môže sa rozhodnúť, či nový spôsob platenia DPH využije alebo nie.

Základné pravidlá fungovania nového spôsobu uhrádzania DPH:

- DPH z vystavenej faktúry platiteľ odvedie až vtedy, keď mu bude faktúra uhradená.

- Vystavená faktúra musí obsahovať slovnú informáciu „daň sa uplatňuje na základe platby“.

- Odpočet DPH z prijatých faktúr bude rovnako možný až po úhrade týchto faktúr (týka sa všetkých platiteľov DPH, ktorí zaevidujú doklad od takéhoto dodávateľa).

- Rozhodnutie o novom spôsobe platenia DPH musí platiteľ oznámiť správcovi dane najneskôr do konca kalendárneho mesiaca, v ktorom sa rozhodne pre jeho používanie.

- Zoznam platiteľov DPH, postupujúcich podľa nového ustanovenia by mal byť zverejnený na stránke Finančnej správy.

- Okrem povinného ukončenia používania osobitnej úpravy (napr. prekročenie limitu obratu, vstup do likvidácie, konkurzu..) sa môže firma rozhodnúť ukončiť uplatňovanie osobitnej úpravy. Dobrovoľne je možné ukončiť uplatňovanie osobitnej úpravy iba ku koncu kalendárneho roka, v ktorom dobrovoľné ukončenie podnikateľ oznámil Daňovému úradu.

- Pri ukončení používania osobitnej úpravy vzniká daňová povinnosť zo všetkých faktúr, z ktorých by vznikla, ak by platiteľ DPH nepoužíval osobitnú úpravu a rovnako vzniká právo na odpočet z tých dokladov, pri ktorých by vzniklo právo na odpočet, ak by neuplatňoval osobitnú úpravu (tzn. z neuhradených, resp. čiastočne uhradených faktúr).

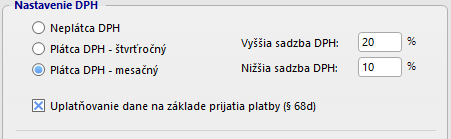

Nastavenie DPH v OBERON-e

obr.: Sprievodca hromadnou zmenou sadzieb DPH

Ak chce účtovná jednotka využívať možnosť odvádzania DPH až po úhrade (platí to aj opačne v záväzkoch – odpočet až po úhrade), musí uvedenú skutočnosť v nastaveniach programu povoliť. Účtovná jednotka bude musieť na faktúre uvádzať upozornenie „daň sa uplatňuje na základe prijatia platby“. Používateľom, ktorí majú upravený tlačový výstup Faktúra, doporučujeme uvedený text skopírovať z originálneho tlačového výstupu. Ak používateľ využíva ďalšie štýly tlačových výstupov faktúr nainštalované pomocou Správcu doplnkov, je potrebné aktualizovať daný doplnok. Účtovná jednotka (dodávateľ) nesmie opravovať už vyhotovenú faktúru doplnením tejto informácie. Daňový úrad jej môže dať pokutu, ak začala uplatňovať osobitnú úpravu, hoci nespĺňala podmienky alebo neskončila uplatňovanie osobitnej úpravy, hoci už prestala spĺňať podmienky. Správca dane môže dať pokutu aj v prípade, ak platiteľ dane používa osobitnú úpravu, avšak na faktúre o dodaní tovaru alebo služby neuvedie o tomto informáciu.

Pri čiastočných úhradách vzniká povinnosť zaplatiť DPH (alebo právo na odpočítanie dane) pomerne podľa zaplatenej sumy. V minulosti bývalo zvykom, že sa najskôr vysporiadala DPH a až potom základ. Teraz bude potrebné pri každej čiastočnej úhrade alikvotne zúčtovávať základ dane a DPH a alikvotne tak aj uviesť v priznaní k DPH a v kontrolnom výkaze. Tu je potrebné si uvedomiť, že evidencia DPH sa zásadne komplikuje, nakoľko doteraz vstupoval doklad do evidencie DPH vždy len jedenkrát, teraz môže byť v evidencii DPH aj viackrát – bude to závisieť od počtu čiastočných úhrad. Z tohoto dôvodu pribudol do Knihy pohľadávok tlačový výstup Kniha pohľadávok (podklady pre kontrolu DPH), obdobne aj v záväzkoch.

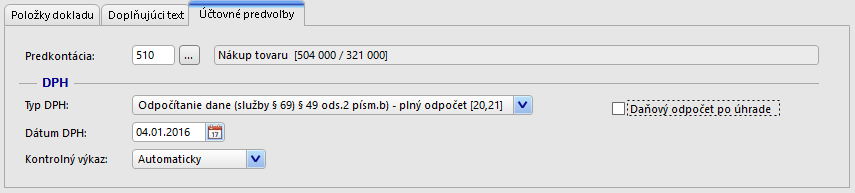

obr.: Formulár prijatej faktúry

Využívanie osobitnej úpravy uplatňovania DPH ovplyvní nielen firmy, ktoré sa pre tento režim rozhodnú, ale aj ich odberateľov (platiteľov DPH). Právo na odpočítanie dane z faktúr, kde sa daň uplatňuje na základe prijatia platby, im vznikne až po úhrade dodávateľovi. V systéme OBERON bol upravený formulár faktúry, kde údaje o evidencii DPH boli zoskupené do spoločnej záložky. V knihe pohľadávok vo formulári Faktúra pribudlo zaškrtávacie pole Daňová povinnosť po úhrade, v knihe pohľadávok Daňový odpočet po úhrade.

2. Na vybrané potraviny platí znížená sadzba DPH 10%

Na presne vymedzené tovary (potraviny) uvedené v prílohe č. 7 zákona o DPH sa uplatňuje od 1.1.2016 znížená 10% sadzba dane.

| Colný sadzobník | Druh potraviny |

| 0201 | Mäso z hovädzích zvierat, čerstvé alebo chladené okrem mäsa z divých hovädzích zvierat položky 0102 |

| ex 0203 | Mäso zo svíň, čerstvé, chladené alebo mrazené – len mäso z domácich svíň, čerstvé alebo chladené |

| ex 0204 | Mäso z oviec alebo kôz, čerstvé, chladené alebo mrazené – len mäso z oviec alebo kôz, čerstvé alebo chladené okrem mäsa z divých oviec a kôz |

| ex 0207 | Mäso a jedlé droby, z hydiny položky 0105, čerstvé, chladené alebo mrazené – len mäso a jedlé droby z domácej hydiny, čerstvé alebo chladené |

| ex 0208 | Ostatné mäso a jedlé mäsové droby, čerstvé, chladené alebo mrazené – len mäso a jedlé droby z domácich králikov, čerstvé alebo chladené |

| ex 0301 | Živé ryby – len sladkovodné ryby okrem ozdobných rýb položky 0301 11 00 |

| ex 0302 | Ryby, čerstvé alebo chladené, okrem rybieho filé a ostatného rybieho mäsa položky 0304 – len sladkovodné ryby okrem ozdobných rýb položky 0301 11 00 |

| ex 0304 | Rybie filé a ostatné rybie mäso (tiež mleté), čerstvé, chladené alebo mrazené – len rybie filé a ostatné rybie mäso (tiež mleté) zo sladkovodných rýb okrem ozdobných rýb položky 0301 11 00, čerstvé alebo chladené |

| ex 0401 | Mlieko a smotana nezahustené ani neobsahujúce pridaný cukor ani ostatné sladidlá – len mlieko |

| 0405 10 | Maslo |

| ex 1905 90 30 | Chlieb, neobsahujúci pridaný med, vajcia, syr alebo ovocie a obsahujúci v sušine najviac 5 % hmotnosti cukrov a najviac 5 % hmotnosti tuku – len čerstvý chlieb podľa § 2 písm. c) a i) vyhlášky Ministerstva pôdohospodárstva a rozvoja vidieka Slovenskej republiky č. 24/2014 Z. z. o pekárskych výrobkoch, cukrárskych výrobkoch a cestovinách. V zmysle vyhlášky sa chlebom rozumie pekárenský výrobok s hmotnosťou viac ako 400 g nakyprený kvasom alebo droždím; ak je chlieb krájaný alebo porciovaný, môže mať aj nižšiu hmotnosť a čerstvým chlebom sa rozumie taký pekárenský výrobok, ktorý sa vyrába bez použitia predpečenia a ponúka sa spotrebiteľovi najneskôr do 24 hodín po upečení. |

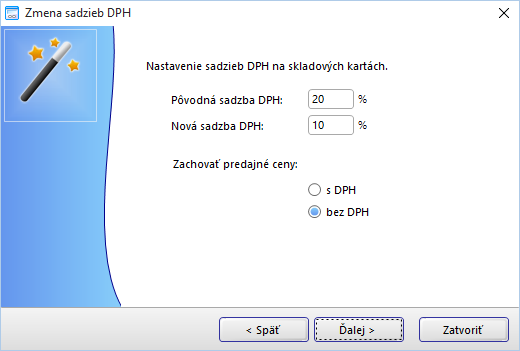

V systéme OBERON je možné pomocou sprievodcu Zmena sadzieb DPH (nachádza sa v zozname skladových kariet) hromadne zmeniť DPH na vybraných položkách. Vybrať položky je možné už vopred, doporučujeme využiť niektoré nepoužívané pole na skladovej karte (a potom následne dané položky vyfiltrovať), prípadne vytvoriť špeciálnu kategóriu v stromovej štruktúre, napr. Zmena sadzby DPH 2016.

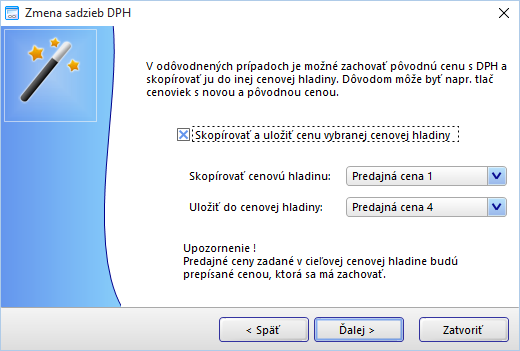

obr.: Sprievodca hromadnou zmenou sadzieb DPH

Sprievodca v ďalšom kroku umožňuje zachovať aj pôvodnú cenu s DPH, ktorú skopíruje do inej nepoužívanej cenovej hladiny. Potom je možné v prípade potreby vytlačiť štítky alebo cenovky s aktuálnou a zároveň aj pôvodnou cenou.

3. Zmena v lehotách na vystavenie faktúry k prijatej platbe

Zavedenie dvoch lehôt pre vyhotovenie faktúry k prijatej platbe, faktúra musí byť vyhotovená do 15 dní odo dňa prijatia platby pred dodaním tovaru alebo služby alebo do konca kalendárneho mesiaca, v ktorom bola platba prijatá.