Nové pravidlá pre poukazy

- 02.12.2019

- Aktuálne správy

Problematika zdaňovania poukazov, ktoré možno vymeniť za tovary alebo služby, nebola v minulosti dostatočne legislatívne uchopená, čo v praxi mnohokrát viedlo k nejasným situáciám a právnej neistote. Zaobchádzanie s poukazmi na účely DPH bolo aj na úrovni členských štátov EÚ rozličné, v dôsledku čoho dochádzalo k nejednotnosti pri uplatňovaní základných pravidiel DPH. Novelou zákona č. 222/2004 Z. z. o dani z pridanej hodnoty sa od 1.10.2019 v uvedenej oblasti zavádzajú harmonizované pravidlá, ktoré sa v skratke snaží priblížiť tento článok. V jeho druhej časti uvádzame zásady predaja a výmeny poukazov v OBERON-e.

Čo je poukaz?

Pri zaobchádzaní s poukazom na účely DPH je v prvom rade dôležité vedieť, čo je poukaz, a odlíšiť ho od iných foriem marketingových inštrumentov.

V zákone o DPH je poukaz definovaný ako nástroj, s ktorým je spojená povinnosť prijať ho ako protihodnotu alebo jej časť za dodanie tovaru alebo dodanie služby a na ktorom alebo v súvisiacej dokumentácii k nemu je uvedený tovar alebo služba, ktoré sa majú dodať, alebo totožnosť možných dodávateľov vrátane podmienok použitia tohto nástroja.

Nové pravidlá sa týkajú len tých poukazov, ktoré možno vymeniť za tovar alebo služby (napr. darčekové poukazy, knižné poukazy). Takýto poukaz môže mať formu listinnú alebo elektronickú.

Odlíšenie poukazu od platobného prostriedku

Poukaz nie je platobným prostriedkom.

- Rozdiel medzi platobným prostriedkom a poukazom spočíva predovšetkým v tom, že platobný prostriedok je možné uplatniť v zásade na akýkoľvek tovar alebo službu u ktoréhokoľvek dodávateľa tovaru alebo služby.

- Na rozdiel od platobného prostriedku poukaz predstavuje nástroj, s ktorým je spojené právo jeho držiteľa získať výmenou za poukaz zodpovedajúci tovar alebo službu u vopred určeného dodávateľa.

Odlíšenie poukazu od potvrdenia o platbe za plnenie vopred

Poukaz nie je ani potvrdením o platbe vopred (platba prijatá pred dodaním služby).

- Rozdiel medzi poukazom a platbou vopred je, že platba vopred sa spravidla vykonáva na základe už dojednaného konkrétneho plnenia (na základe dvojstranného právneho vzťahu medzi vzájomne známymi osobami), t. j. na základe platby vopred za konkrétne plnenie je jeho dodávateľ povinný plniť už konkrétnej známej osobe konkrétne plnenie.

- Na rozdiel od platby vopred pri poukaze nie je zrejmá osoba, prípadne samotné plnenie, na ktoré sa poukaz môže uplatniť (napr. pri tzv. voucheri, ktorým je potvrdené zaplatenie pobytu v konkrétnom hoteli, ide o potvrdenie o platbe vopred, nie poukaz; iným príkladom je elektronická diaľničná známka).

Rozdelenie poukazov

Pre správne určenie spôsobu zdaňovania poukazov, resp. pravidlá uplatňovania DPH, má zásadný význam rozlíšenie poukazov z hľadiska ich účelu. Z tohto pohľadu sa poukazy rozdeľujú na:

- jednoúčelové poukazy,

- viacúčelové poukazy.

Jednoúčelový poukaz – pri jeho vystavení je známe:

- miesto dodania tovaru alebo služby, na ktoré sa poukaz vzťahuje (t. j. štát, v ktorom k dodaniu tovaru alebo služby dôjde);

- suma prislúchajúcej DPH na základe sadzby platnej pre konkrétne tovary alebo služby, príp. oslobodenie od DPH (ak by sa poukaz vzťahoval na tovary a služby, ktoré podliehajú rôznym sadzbám dane, môže ísť o jednoúčelový poukaz len v prípade, ak je hodnota poukazu jednoznačne rozdelená a priraditeľná k jednotlivým sadzbám).

Napr. firma predáva poukaz na dodanie vstavaných skríň s montážou pre zákazníkov výlučne v SR. Miesto dodania tovaru s montážou aj splatná daň sú vopred známe, preto ide o jednoúčelový poukaz.

Viacúčelový poukaz – na rozdiel od jednoúčelového poukazu nie je známe daňové zaobchádzanie.

Napr. poukaz v hodnote 30 eur bol vystavený na nákup tovaru v nákupnom centre. Keďže je zaň možné nakúpiť tovar s rôznou sadzbou DPH a hodnota poukazu nie je jednoznačne rozdelená a priraditeľná k jednotlivým sadzbám DPH, ide o viacúčelový poukaz.

V zmysle uvedeného uplatňovanie DPH je pri jednoúčelových a pri viacúčelových poukazoch rozdielne.

Pravidlá uplatňovania DPH

Keďže pri jednoúčelovom poukaze je už v čase vystavenia poukazu známe a nemenné uplatnenie DPH podkladovej transakcie (tovaru alebo služby, ktoré budú poskytnuté výmenou za poukaz), zdaňuje sa každý prevod (predaj) poukazu (ak by sa jednoúčelový poukaz vzťahoval na tovary alebo služby, ktoré podliehajú základnej sadzbe dane, bude aj prevod poukazu podliehať základnej sadzbe dane; ak by sa prevod jednoúčelového poukazu vzťahoval na tovary alebo služby, ktoré sú oslobodené od dane, napr. poskytnutie zdravotnej starostlivosti, prevod poukazu bude od dane oslobodený). Dodanie (výmena) tovaru alebo služby za poukaz sa už nezdaňuje

Pri viacúčelovom poukaze uplatnenie DPH podkladovej transakcie v čase vystavenia poukazu nie je známe a nemenné, preto prevod (predaj) viacúčelového poukazu nepodlieha DPH a zdaňuje sa až dodanie (výmena) tovaru alebo služby za poukaz.

Pravidlá zdanenia teda závisia od toho, či pri vystavení poukazu sú dostupné údaje potrebné na zdanenie, a od toho sa odvíja, či sa uplatní DPH už v momente prevodu (predaja) vystaveného poukazu (jednoúčelový poukaz), alebo sa uplatní DPH až pri výmene poukazu (viacúčelový poukaz).

Tu však definovanie pravidiel uplatňovania DPH pri poukazoch nekončí. Okrem uvedeného konkrétny režim zdanenia poukazov totiž závisí aj od toho, kto poskytuje poukaz, kto reálne dodáva tovaru alebo službu a či je medzi týmito subjektmi ešte nejaký sprostredkovateľ.

Jednoúčelový poukaz a uplatňovanie DPH

Pri uplatňovaní DPH pri jednoúčelovom poukaze legislatíva zohľadňuje tri situácie, ktoré môžu v praxi nastať:

- prevod jednoúčelového poukazu zdaniteľnou osobou konajúcou vo vlastnom mene,

- prevod jednoúčelového poukazu zdaniteľnou osobou konajúcou v mene inej zdaniteľnej osoby,

- prevod jednoúčelového poukazu zdaniteľnou osobou, ak vystaviteľ poukazu nie je dodávateľom tovaru alebo služby.

Prevod zdaniteľnou osobou konajúcou vo vlastnom mene

V prípade, že sa prevod jednoúčelového poukazu uskutoční zdaniteľnou osobou, ktorá koná vo vlastnom mene, t. j. ak vystaviteľ poukazu je zároveň dodávateľom tovaru alebo služby, pre uplatňovanie DPH platí:

- každý prevod jednoúčelového poukazu sa považuje za dodanie tovaru alebo dodanie služby, na ktoré sa poukaz vzťahuje (t. j. DPH sa uhrádza pri prevode poukazu);

- následné skutočné odovzdanie tovaru alebo služby za jednoúčelový poukaz, ktorý dodávateľ tovaru alebo dodávateľ služby prijme ako protihodnotu alebo jej časť, sa nepovažuje za samostatnú transakciu (neuhrádza sa DPH).

Finančné riaditeľstvo SR vo svojom Metodickom pokyne k uplatňovaniu dane z pridanej hodnoty v prípade dodania tovaru a služby pri použití poukazu pre takúto situáciu uvádza nasledujúci príklad:

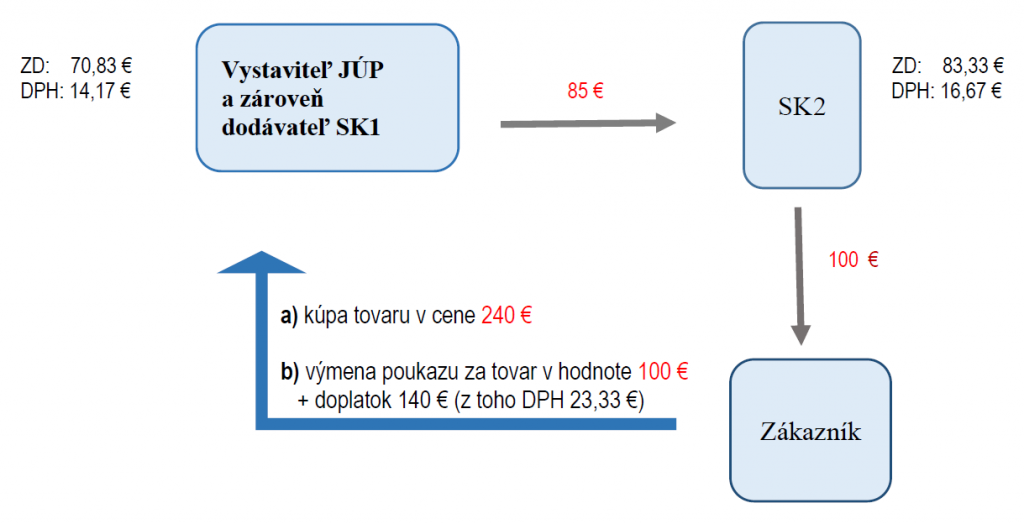

Spoločnosť SK1, ktorá je dodávateľom vína, vystavila jednoúčelový poukaz v nominálnej hodnote 100 € (základ dane 83,33 + daň 16,67). SK1 predá poukaz SK2 za 85 €, pričom vystaviteľovi vznikla daňová povinnosť. SK2 odpočíta 14,17 € a ďalej predá poukaz za 100 € zákazníkovi, pričom jej vzniká daňová povinnosť 16,67 €. Zákazník si kúpi víno v predajnej cene 240 € [a)] , vymení poukaz za tovar v hodnote 100 € a doplatí 140 € [b)]. Spoločnosti SK1 vzniká daňová povinnosť iba z doplatku, a to vo výške 23,33 €.

Prevod zdaniteľnou osobu konajúcou v mene inej zdaniteľnej osoby

Ak sa prevod jednoúčelového poukazu uskutoční zdaniteľnou osobou, ktorá koná v mene inej zdaniteľnej osoby, t. j. ak distribútor predáva v mene vystaviteľa, ktorý je zároveň dodávateľom tovaru alebo služby, pre uplatňovanie DPH platí:

- ak prevod jednoúčelového poukazu vykoná zdaniteľná osoba (distribútor), ktorá pri tomto prevode koná v mene inej zdaniteľnej osoby (vystaviteľa), tento prevod sa považuje za dodanie tovaru alebo služby, na ktoré sa poukaz vzťahuje, uskutočnené touto inou zdaniteľnou osobou (vystaviteľom), v mene ktorej zdaniteľná osoba (distribútor) pri prevode koná;

- v takomto prípade ide o sprostredkovanie predaja jednoúčelového poukazu, t. j. za dodávateľa tovaru alebo služby, na ktoré sa jednoúčelový poukaz vzťahuje, sa považuje vystaviteľ (DPH uhrádza vystaviteľ);

- sprostredkovateľovi vzniká daňová povinnosť zo služby sprostredkovania a nie z dodania tovaru alebo služby, na ktoré sa jednoúčelový poukaz vzťahuje (distribútor uhrádza DPH zo služby sprostredkovania – tú si následne vystaviteľ odpočíta).

Pre túto situáciu finančné riaditeľstvo uvádza nasledujúci príklad:

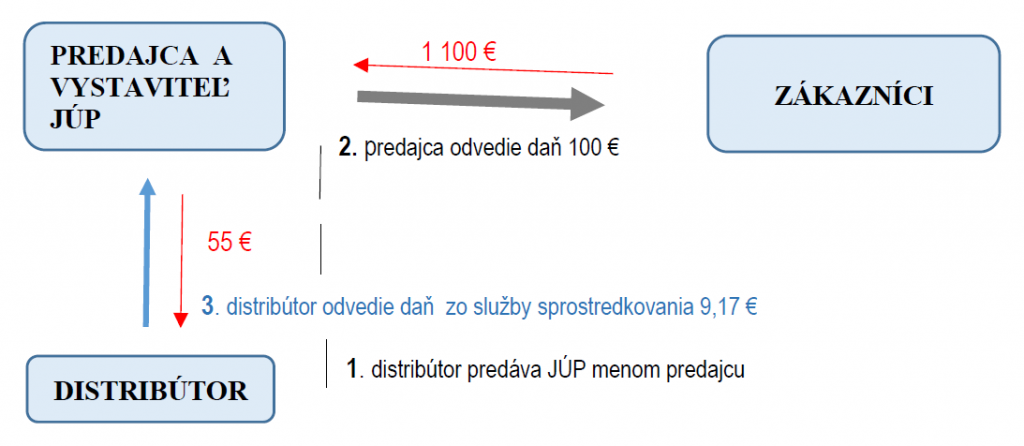

Distribútor predáva 500 jednoúčelových poukazov v hodnote 11 eur za kus menom predajcu kníh. Poukazy možno využiť v obchodnej sieti predajcu kníh. O predaji poukazov uzatvoril predajca kníh zmluvu s distribútorom, ktorý predával poukazy menom a na účet predajcu kníh. Dňa 2. októbra 2019 predal distribútor zákazníkom 100 poukazov, za čo prijal 1 100 eur, ktoré na konci mesiaca odovzdal predajcovi (1.). Na základe prevodu poukazov vznikla predajcovi kníh povinnosť odviesť daň 100 eur (sadzba dane 10 %) z predaných poukazov (2.).

Súčasne distribútor požaduje od predajcu kníh, a to podľa dohody, odmenu vo výške 5 % z predajnej ceny každého predaného poukazu. Odmena distribútora podlieha zdaneniu, t. j. suma 55 € (5 % zo sumy 1 100 €), z toho DPH 9,17 € je vypočítaná spätne (sadzba dane 20 %). Distribútor DPH vo výške 9,17 € odvedie do štátneho rozpočtu a predajca kníh si z prijatej služby daň odpočíta (3.).

Prevod zdaniteľnou osobou, ak vystaviteľ poukazu nie je dodávateľom tovaru alebo služby

V prípade, že sa prevod jednoúčelového poukazu uskutoční v situácii, keď vystaviteľ poukazu nie je dodávateľom tovaru alebo služby, uplatňovanie DPH sa riadi nasledujúcimi pravidlami:

- ak dodávateľ tovaru alebo služby nie je zdaniteľnou osobou, ktorá vo vlastnom mene vystavila jednoúčelový poukaz (vystaviteľ), platí fikcia dodania tovaru, tzn. platí, že tento dodávateľ dodal tovar alebo službu, na ktoré sa poukaz vzťahuje, tejto zdaniteľnej osobe (vystaviteľovi);

- v týchto prípadoch podľa dohody medzi vystaviteľom jednoúčelového poukazu a dodávateľom tovaru alebo služby platí, že ak osoba vymení poukaz vystavený vystaviteľom dodávateľovi tovaru alebo služby za plnenie deklarované na poukaze, vystaviteľ akoby prijal deklarované plnenie a poskytne dodávateľovi dohodnutú protihodnotu (dodávateľ uhrádza DPH z dohodnutej protihodnoty poskytnutej dodávateľovi vystavovateľom – dodávateľ vyhotoví pre vystaviteľa poukazu faktúru v zmysle zákona o DPH).

V príklade pre túto situáciu finančné riaditeľstvo uvádza:

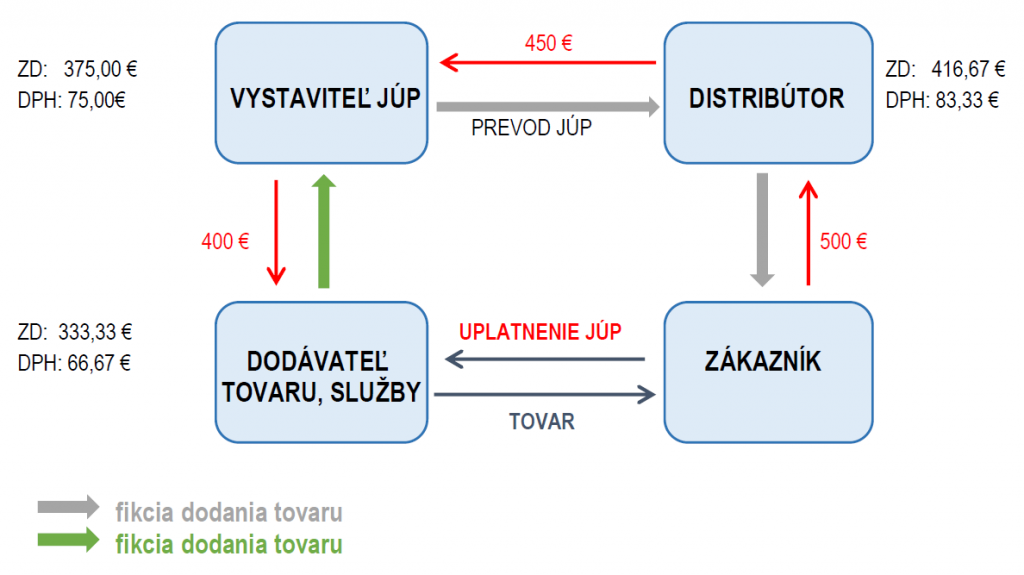

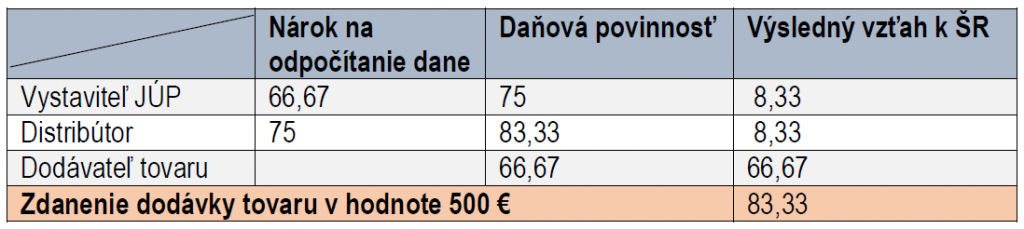

Spoločnosť sa zaoberá vydávaním poukazov na základe zmluvného vzťahu s predajcami rôzneho spotrebného tovaru. S dodávateľom elektrických spotrebičov sa dohodla na vydaní poukazov v nominálnej hodnote 500 €. Jednoúčelový poukaz je vystavený vystaviteľom, ktorý ho predal za 450 € (základ dane 375 + daň 75) distribútorovi. Vystaviteľovi vznikla daňová povinnosť z predaja jednoúčelového poukazu vo výške 75 €. Následne distribútor predal poukaz zákazníkovi za 500 € (základ dane 416,67 + 83,33), z čoho mu vznikla daňová povinnosť vo výške 83,33 €, distribútor má zároveň nárok na odpočítanie dane z kúpy jednoúčelového poukazu vo výške 75 €. Zákazník vymenil poukaz u dodávateľa za tovar v hodnote 500 €. V tomto momente:

– voči zákazníkovi dodanie tovaru zo strany dodávateľa nepredstavuje na účely zákona o DPH samostatné plnenie,

– dodávateľovi tovaru vznikla daňová povinnosť z titulu uplatnenia poukazu, ktorý vydala iná osoba ako dodávateľ tovaru, nakoľko platí (zákonom o DPH je zavedená fikcia), že dodávateľ dodal tovar vystaviteľovi poukazu. Protihodnota je určená dohodou, napr. 400 € (ZD 333,33 + DPH 66,67). Dodávateľ tovaru vyhotoví pre vystaviteľa poukazu faktúru v zmysle zákona o DPH.

V nasledujúcej tabuľke je uvedená rekapitulácia príkladu (za predpokladu, že sa všetky transakcie uskutočnia v jednom zdaňovacom období):

Viacúčelový poukaz a uplatňovanie DPH

Uplatňovanie DPH pri viacúčelovom poukaze sa riadi nasledujúcimi pravidlami:

- prevod viacúčelového poukazu sa nepovažuje za dodanie tovaru alebo služby a nie je predmetom dane (DPH sa neuhrádza),

- zdaňuje sa až skutočné odovzdanie tovaru alebo skutočné dodanie služby za viacúčelový poukaz, ktorý dodávateľ tovaru alebo služby prijme ako protihodnotu alebo jej časť (DPH sa uhrádza).

Inými slovami, pri viacúčelovom poukaze je predmetom dane skutočné odovzdanie tovaru alebo skutočné dodanie služby; každý predchádzajúci prevod tohto viacúčelového poukazu nie je predmetom dane.

Zároveň platí, že pri prevode viacúčelového poukazu inou zdaniteľnou osobou ako je dodávateľ tovaru alebo dodávateľ služby každá služba dodaná v súvislosti s prevodom viacúčelového poukazu touto inou zdaniteľnou osobou (napr. distribučná alebo propagačná služba), je samostatne predmetom dane.

Základom dane pri dodaní tovaru alebo dodaní služby pri použití viacúčelového poukazu je protihodnota zaplatená za poukaz znížená o daň. V prípade, že dodávateľ nemá informáciu o tejto protihodnote, základom dane je peňažná hodnota, ktorá je uvedená na viacúčelovom poukaze alebo v súvisiacej dokumentácii, znížená o daň vzťahujúcu sa na dodaný tovar alebo službu.

Príklad finančného riaditeľstva pre uplatňovanie DPH pri viacúčelovom poukaze:

Spoločnosť A, ktoré predáva knihy a aj rôzny iný doplnkový tovar, sa dohodla s inou spoločnosťou B na vystavení a prevode poukazov v nominálnej hodnote 50 € na kúpu kníh alebo iného tovaru v jej predajni vo Zvolene. Dohodli sa na odmene 2 % z nominálnej hodnoty poukazu po jeho prevode. Na odmenu má spoločnosť B nárok po vyúčtovaní predaných poukazov, a to ku koncu kalendárneho štvrťroka.

Keďže poukaz možno uplatniť na knihy aj iný tovar, nie je známa splatná daň z tovaru, preto ide o viacúčelový poukaz. Spoločnosť B vystaví poukazy a predáva ich svojím menom zákazníkom. Pri prevode viacúčelového poukazu nevzniká daňová povinnosť. Daňová povinnosť vzniká spoločnosti A pri uplatnení poukazu pri konkrétnom predaji tovaru zákazníkovi. Ak si zákazník zakúpi 3 knihy v cene 60 € (s 10 % daňou) a 3 záložky do knihy v cene 6 € (s 20 % daňou), celkom 66 € a uplatní poukaz v hodnote 50 €, doplatí sumu 16 € peňažnými prostriedkami. Nie je podstatné, na ktorú časť nákupu sa poukaz uplatní.

Spoločnosť B vykonáva ekonomickú činnosť, ktorou sú distribučné služby. Pred skončením kalendárneho štvrťroka vyúčtuje spoločnosti A predané poukazy. Podľa dohody fakturuje 2 % z nominálnej hodnoty každého predaného poukazu ako svoju odmenu. Daňová povinnosť jej vzniká najneskôr posledným dňom kalendárneho štvrťroka a spoločnosti A vzniká právo na odpočítanie dane.

Podrobnejšie informácie o zdaňovaní poukazov s ďalšími príkladmi nájdete v Metodickom pokyne k uplatňovaniu dane z pridanej hodnoty v prípade dodania tovaru a služby pri použití poukazu podľa § 9a zákona č. 222/2004 Z. z. o dani z pridanej hodnoty v znení neskorších predpisov.

Predaj a výmena poukazov v OBERON-e

Zásady predaja a výmeny poukazov sa líšia v závislosti od toho, o aký typ poukazu ide.

Keďže v prípade viacúčelového poukazu ide o ceninu, jeho predaj sa neeviduje v pokladnici, t. j. pri jeho predaji sa nevydáva pokladničný doklad.

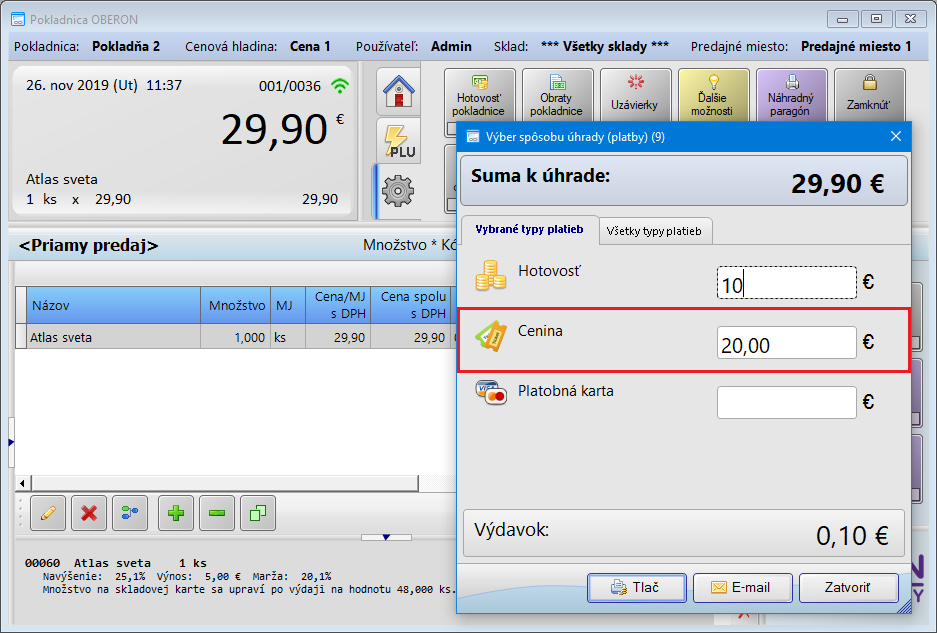

Na druhej strane, ak za nákup tovaru/služby zákazník zaplatí viacúčelovým poukazom, túto tržbu vo forme poukážky, ktorá oprávňuje na nákup tovaru/služby, je predávajúci povinný zaevidovať v pokladnici. V OBERON-e z Pokladnice OBERON tak zákazník pri výmene viacúčelového poukazu dostane pokladničný doklad, pričom pri platbe je potrebné vybrať spôsob úhrady Cenina.

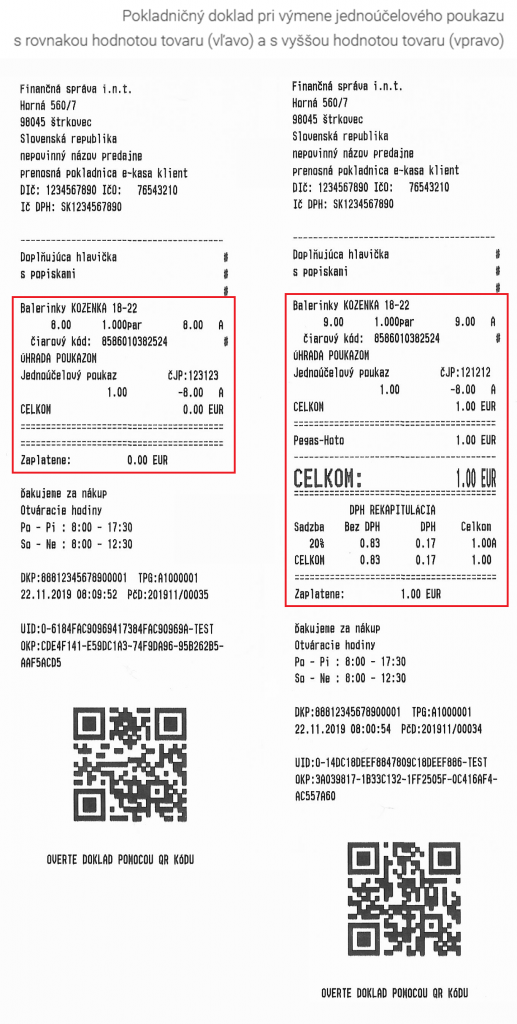

Podmienky predaja, ale aj výmeny jednoúčelového poukazu za tovar alebo služby upravuje zákon č. 289/2008 Z. z. o používaní elektronickej registračnej pokladnice. Na rozdiel od viacúčelových poukazov jednoúčelové poukazy nie sú ceniny, t. j. ich predaj sa má v zmysle zákona evidovať v pokladnici. Rovnako aj pri ich výmene za tovar alebo službu sa má vydávať pokladničný doklad, ktorý však nesmie obsahovať údaje týkajúce sa dane z pridanej hodnoty (základ, sadzbu ani výšku dane).

To však platí len pre prípady, keď pôjde o štandardnú výmenu jednoúčelového poukazu za poskytnutú službu alebo dodaný tovar. Ak by hodnota služby alebo tovaru bola vyššia, ako je hodnota poukazu, dodávateľ služby/tovaru je povinný k rozdielu vystaviť plnohodnotný doklad podľa zákona o DPH (so všetkými náležitosťami) a rozdiel v DPH odviesť do štátneho rozpočtu.

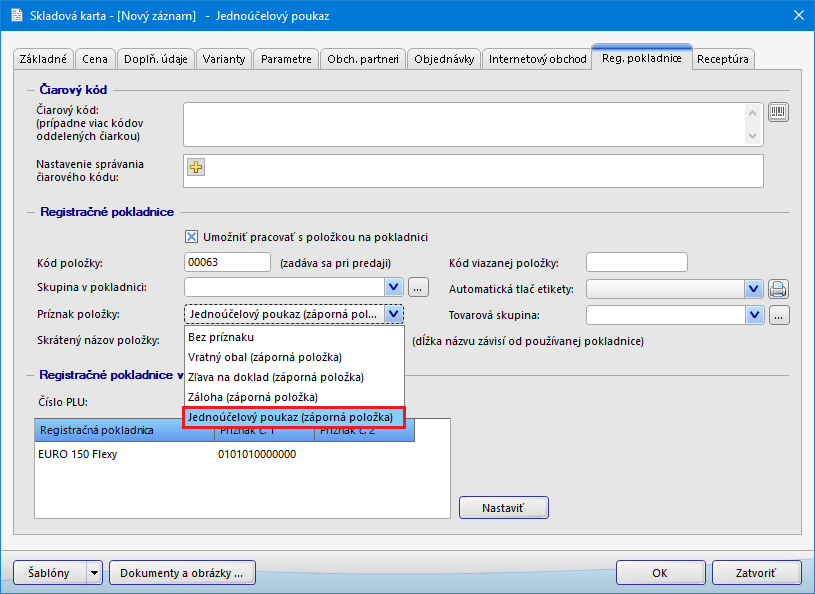

V OBERON-e môžete jednoúčelové poukazy evidovať vo forme skladovej karty typu Služba (ak nie je potrebné evidovať množstvo) alebo typu Jednoduchá karta (umožní evidenciu presného počtu emitovaných poukazov). Na skladovej karte v záložke Reg. pokladnice je potrebné jednorazovo vybrať typ položky Jednoúčelový poukaz (záporná položka). Zabudnúť netreba ani na nastavenie správnej sadzby DPH.

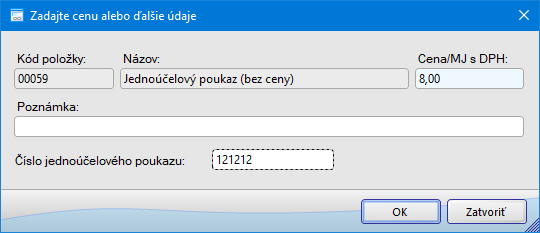

Podľa vlastných preferencií je možné takúto skladovú kartu evidovať buď s cenou (pri obmedzenom počte poukazov), alebo bez ceny (pri vyššom počte poukazov s rôznou cenou). V druhom prípade je cenu možné zadať pri výbere skladovej karty evidujúcej jednoúčelový poukaz pri výmene konkrétneho tovaru/služby za jednoúčelový poukaz na Pokladnici OBERON. Tu je možné zadať aj číslo jednoúčelového poukazu, prípadne poznámku.

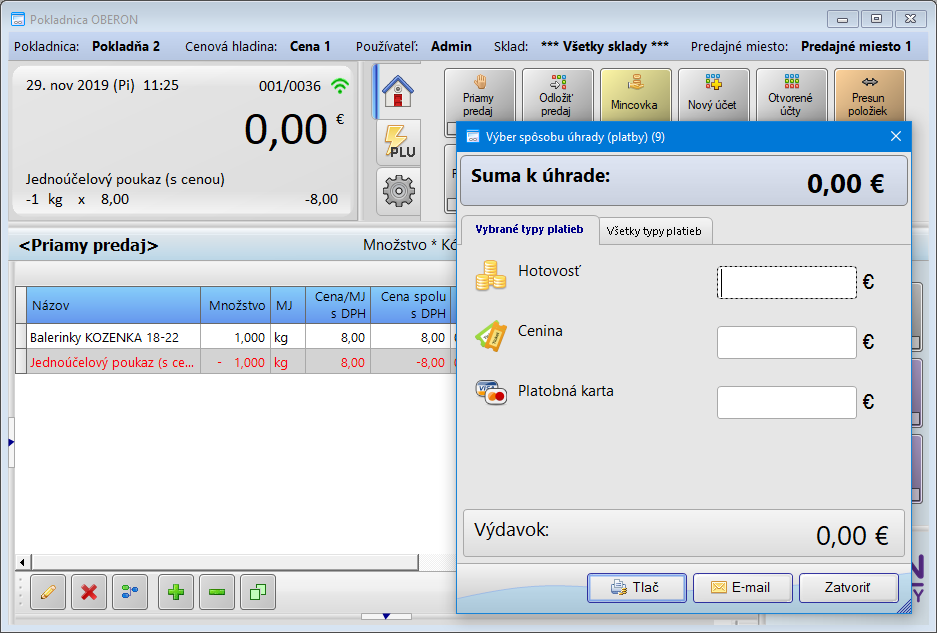

Na Pokladnici OBERON sa následne pri štandardnej výmene jednúčelového poukazu (s rovnakou hodnotou ako tovar) nevyberá žiadny spôsob úhrady.

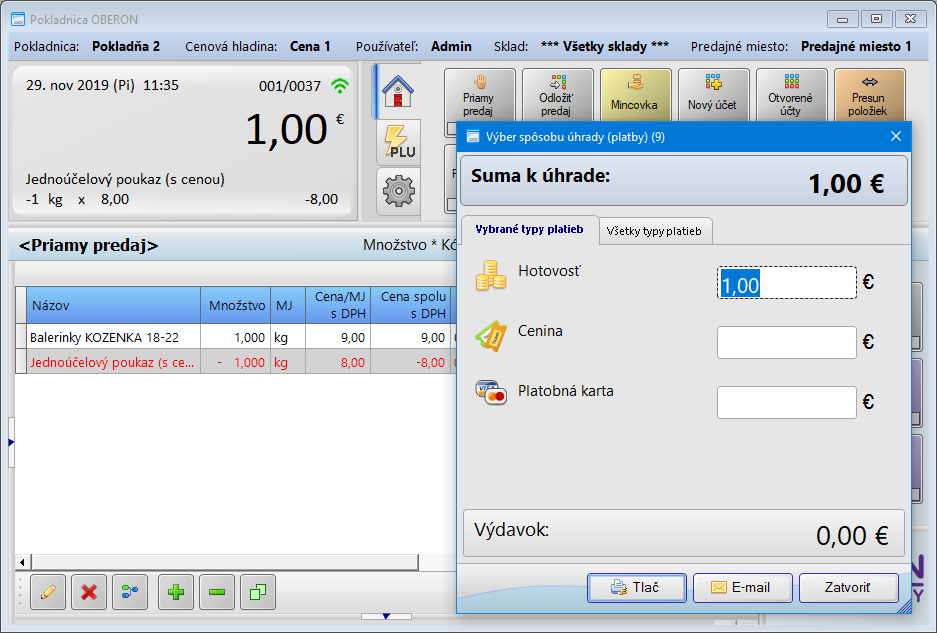

Pri vyššej hodnote služby alebo tovaru je potrebné zvoliť niektorý zo spôsobov úhrady.

UPOZORNENIE: Obsah článku je len informatívny a nemá právne záväzný charakter.